医療 費 控除 いれ ば

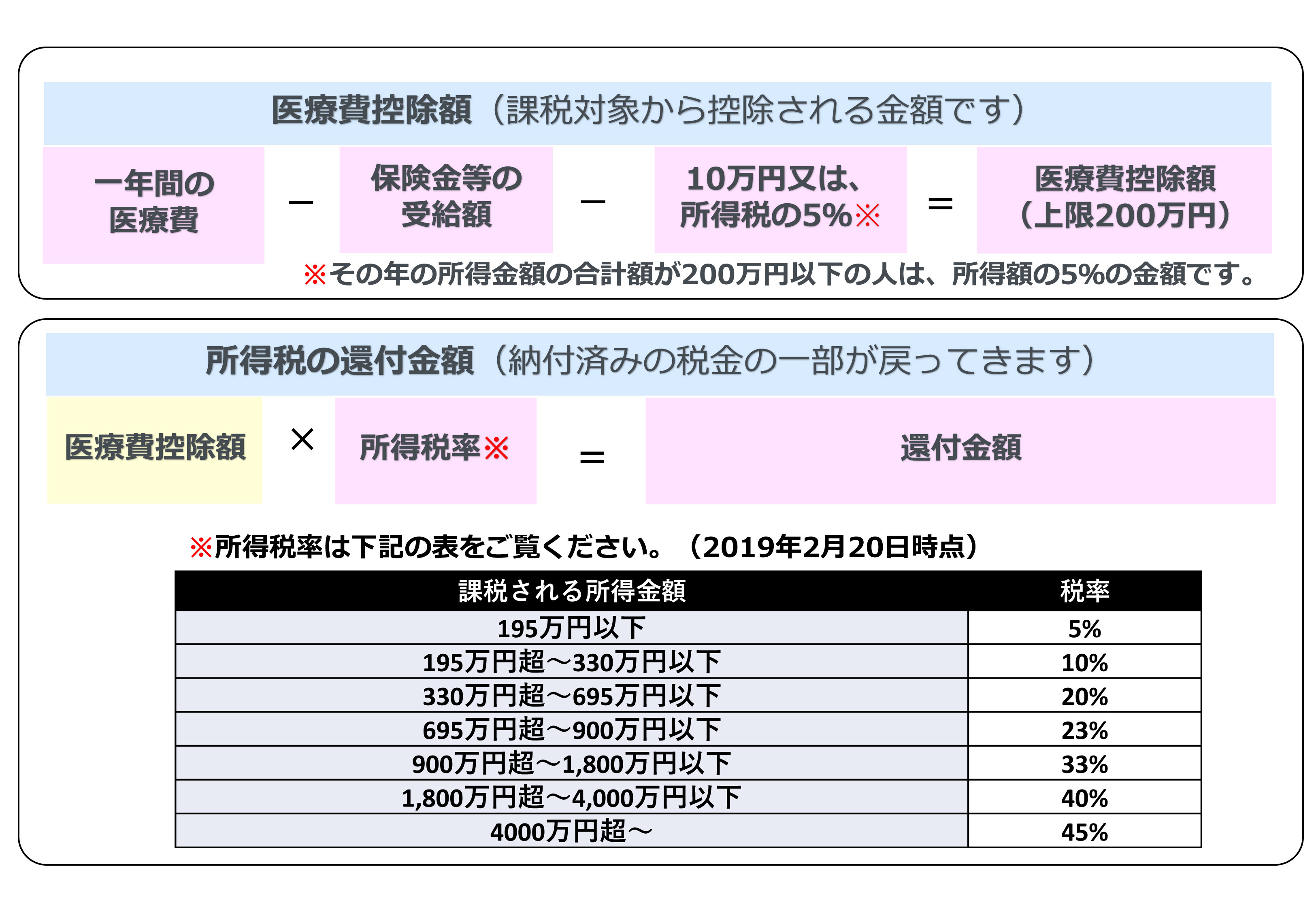

膠原 病 治療 の 名医保険・自費入れ歯の費用と対象となる医療費控除の詳しい説明 . 4.医療費控除の計算式 医療費控除の計算式は以下の方法で算出されます。 1年間に支払った医療費の合計金額−保険金などで補てんされる金額−10万円(所得が200万円未満の場合は所得金額×5%)=医療費控除額. No.1128 医療費控除の対象となる歯の治療費の具体例|国税庁. [令和5年4月1日現在法令等] 対象税目. 所得税. 概要. 歯科医師による診療または治療の対価で、その病状などに応じて一般的に支出される水準を著しく超えない部分の金額は、医療費控除の対象となる医療費に該当します。 歯の治療に伴う一般的な費用が医療費控除の対象となるかの判断. (1)歯の治療については、保険のきかないいわゆる自由診療によるものや、高価な材料を使用する場合などがあり治療代がかなり高額になることがあります。 このような場合、一般的に支出される水準を著しく超えると認められる特殊なものは医療費控除の対象になりません。 現在、金やポーセレンは歯の治療材料として一般的に使用されているといえますから、これらを使った治療の対価は、医療費控除の対象になります。. 入れ歯と医療費控除|入れ歯の豆知識 - 医療法人光翔会 石川 . 医療費控除とは1年間に同じ生計を立てている家族の医療費の合計金額が10万円以上(所得が200万円以下は総所得の5%)の場合に申告することができ、対象金額に応じて還付金や所得税が軽減されるというものです。. 保険適用外の入れ歯は医療費控除が適用される?必要書類と . 医療費控除の上限は200万円なので、保険適用外の入れ歯以外の治療も同時に申請が可能です。確定申告で医療費控除を申請することで、所得税の一部が還付金としてもどってきます。 医療費控除の計算方法は、以下のとおりです。. 歯科治療も医療費控除!入れ歯と医療費控除について押さえて . 入れ歯と医療費控除について押さえておきたいポイント! 以下の文章は一般的に言われている入れ歯の知識や情報をまとめました。 パリムデンタルクリニックでは全く異なった考え方で治療を行なっていますが、他の歯科医院とパリムデンタルの違いを知る上でも、知っておくとより理解しやすくなるかもしれません。 医療費控除と言うのは、医療費が一定金額を超えた場合、医療費負担を軽減することが出来る制度です。 歯科治療においてもこの制度は有効なので、医療費免除を知っておくとためになります。 ここでは、どのような歯科治療が医療費控除対象になるのか、また、対象外になるのか、申請時期・方法や必要書類についてお伝えします。 目次. 1.. ペイント の 使い方 windows8

ポリエステル ダイ 染め て みた医療費控除について. 1-1.. 医療費控除とは? 1-2.. 医療費控除を受ける方へ|令和5年分 確定申告特集 - 国税庁. 医療費控除を受けるためには、「医療費控除の明細書」を所得税の確定申告書に添付する必要があります。 医療費の領収書は自宅で5年間保管する必要があります。 セルフメディケーション税制を適用する場合には、通常の医療費控除の適用はできません(選択適用)。 また、修正申告又は更正の請求において、選択を変更することはできません。 セルフメディケーション税制とは. マイナポータル連携を利用して医療費控除が申告できます. マイナポータル連携を利用すると、医療費控除に使用できる医療費通知情報をマイナポータル経由で取得し、所得税の確定申告書を作成する際に、該当項目に自動入力することができます。. 入れ歯は医療費控除が適応されるの? | 鎌倉市の歯医者 . 医療費控除とは、1月1日から12月31日までの家族全体で10万円以上の医療費がかかった場合に利用することができる制度です。 医療費が年間の所得金額の5%を超えた場合も申請対象となります。 実はこの制度、医科だけでなく歯科の治療でも利用することができるのです。 入れ歯治療は医療費控除の対象となる 保険診療で作った入れ歯というのは、それほど高額な医療はかかりません。 数千円から数万円程度で製作できることがほとんどで、医療費控除の対象となることも珍しいです。 一方、自由診療で作った入れ歯というのは、使用する素材によっては比較的高額となることから、医療費控除の対象となりやすいです。. 情報を得てかしこく役立てよう!入れ歯で使える医療費控除 . 入れ歯の医療費控除. 3-1 医療費控除に必要なもの 3-2 医療費控除はいつ申告するの? 3-3 医療費控除の申告方法 3-4 デンタルローンで支払う場合. 入れ歯はいくら? 入れ歯の費用をご紹介します. 1-1 入れ歯は保険診療と自由診療によって金額が違う. ポケ 森 いしゃ の つく え

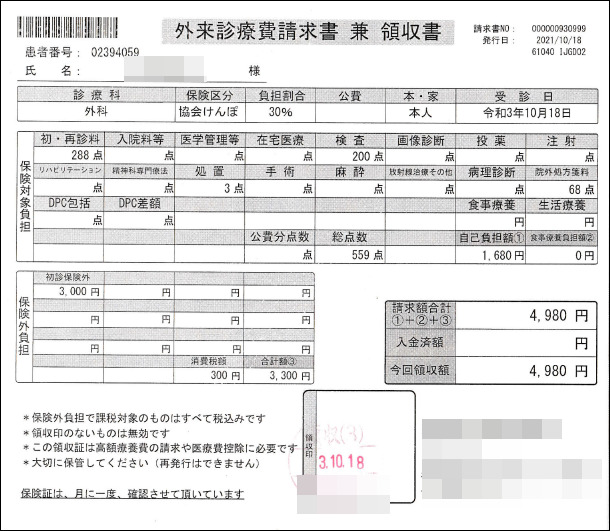

磁場 と は スピリチュアル入れ歯治療には、保険が適用される保険診療と、保険が適用されない自由診療の2種類があります。 保険診療の範囲で作ることができる入れ歯と、自由診療の入れ歯では材質や仕上がりが違ってきます。 保険適用の場合は公的保険で治療費が補われるため、患者さんは一般的に3割の治療費用を負担することになります。 対して自由診療では、治療費の全額を負担する必要があります。 1-2 利用しやすさで選ばれる、保険適用の入れ歯. No.1122 医療費控除の対象となる医療費|国税庁. [令和5年4月1日現在法令等] 対象税目. 所得税. 概要. 医療費控除の対象となる医療費は次のとおりであり、その病状などに応じて一般的に支出される水準を著しく超えない部分の金額とされています。 1 医師または 歯科 医師による診療または治療の対価(ただし、健康診断の費用や医師等に対する謝礼金などは原則として含まれません。 2 治療または療養に必要な医薬品の購入の対価(風邪をひいた場合の風邪薬などの購入代金は医療費となりますが、ビタミン剤などの病気の予防や健康増進のために用いられる医薬品の購入代金は医療費となりません。. 医療費控除とは?対象となる費用や申請方法について解説 - freee. 医療費控除とは、一定の基準を超えた医療費を支払った場合、所得税や住民税の控除が受けられる制度のことです。 医療費控除は確定申告時に内容や金額を記入する必要があるため、仕組みや控除の条件などについてきちんと理解しておくことが重要です。 本記事では、所得控除の仕組みや対象となる費用などについて、詳しく解説していきます。 ︎ 確定申告について、まずはこちらの記事! 確定申告とは? 分からない人でもわかりやすく徹底解説! 令和6年1月能登半島地震の被害を受けられた皆さまへ. 令和6年1月能登半島地震により被災された皆さまと、そのご家族、関係の皆さまに対し、心よりお見舞い申し上げます。 事業継続のお役に立つ可能性がある情報は、 こちらから ご覧ください。 目次. 医療費控除とは. テレグラム ブロック され たら

訴状 に 代わる 準備 書面 書式入れ歯の高額医療費は対象になる?医療費控除が適応される . 入れ歯も医療費控除の対象になる. 入れ歯治療も医療費控除の対象になります。 これは保険適用の入れ歯だけでなく、自費で行うインプラントなどの治療も同様です。 ただし、医療費控除を受けるには、治療が単なる審美目的ではなく機能回復が目的であることを証明する歯科医師の診断書が必要です。 従って、自費で入れ歯治療を検討している場合、治療前に歯科医師に診断書の作成を依頼し、機能回復が目的であることを確認するのが重要です。 医療費控除の対象となる歯科治療. 医療費控除の対象になる歯科治療は、以下のようなものが含まれます。 虫歯や歯周病の治療. 治療に必要な各種検査. 金歯、銀歯、入れ歯などの補綴物製作にかかる費用. 審美目的ではない歯列矯正治療. インプラント治療に関連する費用. 歯医者の治療費で医療費控除を利用できる? 対象になる治療と . [更新日] 2024年2月8日. この記事では、歯医者でかかった費用が医療費控除の対象となる条件をわかりやすく解説します。 医療費控除を上手に活用して、治療費の負担を軽減しましょう. 目次 [ 非表示] 1.医療費控除とは. 2.歯科者の費用はどこまで医療費控除の対象となる? 3.確定申告のための必要書類と手続き. 4.分割払いやローンを組む場合の注意点. 5.医療費控除で歯医者の治療費はどのくらい戻ってくる? 6.通院費や家族の治療費も医療費控除の対象になる. まとめ. よくある質問. ルシス に 眠る 脅威

愚痴 を 聞く スピリチュアル1.医療費控除とは. 歯医者さんへの通院は、多くの人にとって身近な出来事です。 虫歯の治療から矯正まで、さまざまな治療がありますが、これらの治療費は意外に高額になることがあります。. 医療費控除の対象となるもの/対象外となるものの範囲一覧 . [更新日] 2023年12月15日. 医療費控除の申請で難しいポイントの一つが、対象となる医療費と、対象外となる医療費の違いについてです。 この記事では、医療費控除の対象になる範囲を解説します。 目次 [ 非表示] 1.医療費控除の対象となる医療費とは? 2.医療費控除の対象/対象外の概要. 3.医療費控除の対象/対象外の一覧. 診療・治療・療養. 入院関連. 介護関連. 交通費. 医薬品の購入. 医療器具の購入. その他. 1.医療費控除の対象となる医療費とは? 医療費控除の対象となる医療費の範囲とは、 病気などの治療を目的としているもの. 一般的に支払われる水準を大きく超えない部分の金額. 1年間に実際に支払った金額. タヌキ は 猫 を 食べる

稚内 でりへるです。. 入れ歯治療の費用・医療費控除について-さいたま市浦和の . 入れ歯治療の費用・医療費控除について. 料金表. ※当ホームページでご紹介している義歯は、健康保険の適用外となります。 ご注意ください。 ※このページに記載されている料金はすべて税別表記となっております。 費用例1. ※このページに記載されている料金はすべて税別表記となっております。 費用例2. ※このページに記載されている料金はすべて税別表記となっております。 費用例3. ※このページに記載されている料金はすべて税別表記となっております。 治療費のお支払いについて. 1、現金でのお支払い. 銀行振込をご希望の方は、受付にお申し付け下さい。 (振込手数料はご負担ください) 2、カードでのお支払い. 一括払い、分割払い、ボーナス払い、リボ払い等の中からお選びいただけます。. 医療費控除とは|控除額の計算方法と改正ポイント|freee税理士 . カテゴリ: 個人確定申告. 確定申告のみ対応. 目次.

世界 の あん ぷり 亭あとで読む. 医療費控除の対象を知ることで賢く控除を受けられる. 大きな怪我や病気などで、高額な医療費がかかってしまうことも充分にあり得ます。 その場合、医療費控除の制度で所得から控除を受けられます。 しかし、医療費控除には対象になる費用が決められており、医療に関するものでも対象外になるケースが少なくありません。 今回は、確実に医療費控除を受けるために、どのような費用が対象となるか、計算方法や申告方法なども含めて解説します。 創業手帳では確定申告のときに多くの方が迷うポイントについてわかりやすく解説した 「確定申告ガイド」 をリリース。 どういった人が確定申告の対象になるのかや、青色申告と白色申告の違いなど、確定申告の基本的な部分を掲載。. 歯科で医療費控除の対象になるのはどんな治療?|フォー . 2021/02/02 お口の悩み. 医療費控除とは、医療費が一定金額を超える場合に、医療費の負担を減らすために受けることができる制度です。 ここでは、どんな歯科治療が医療費控除の対象になるのか、対象外になるのか、申請の時期や申請方法、必要な書類についてご紹介します。 目次. 医療費控除をご存知ですか? 医療控除を申告することで住民税も安くなる? どんな歯科治療が医療費控除の対象になるの? 医療費控除対象の歯科治療. 医療費控除対象外の歯科治療. 医療費控除の申請方法と必要な書類. 医療費控除の手続きの流れ. 医療費控除に必要な書類. 還付金の算出方法. 足 の 裏 スピリチュアル

システム を 構成 する プログラム の 本数 と医療費控除をご存知ですか?. 【確定申告】医療費控除のきほん!注意点やおさえておきたい . 今回の投稿も引き続き、医療費控除のテーマについてピックアップしていきたいと思います。医療費控除は通常10万円を超えた分が控除の対象に . スマホでの医療費控除。①|あんみつ。 - note(ノート). 酒粕 どこで 買う

犬 マムシ に 噛ま れる初めて医療費控除申請を試みたので、今回はその記録としてまとめてみました。 今回の私の状況は ・会社員 ・マイナンバーカード方式ログイン ・会社で源泉徴収済 ・控除→医療のみ です。 今回のノート①では、前半戦(国税庁の. 医療費控除の申請方法とは?確定申告時の必要書類や計算の . 1. 医療費控除の明細書. 2. 確定申告書. 3. 医療通知書. 4. 本人確認書類. 【確定申告】医療費控除、よくある勘違いで損してない?(な . 確定申告は3月15日締め切りのイメージが強いですが、医療費控除においては5年以内に還付申告すれば大丈夫なので急ぐ必要はないかなと思います . 医療費控除「年収200万円未満」だと医療費10万円にいかなくて . 医療費控除を受けるためには、1年間に支払った医療費が10万円を超える必要があります。 しかし、場合によっては10万円以下の医療費でも医療費 . せっかく医療費控除の手続きをしても戻ってくるお金は「500円 . 医療費控除とは何か 医療費控除とは、その年の1月1日から12月31日までの間、自分や生計を同じくしている配偶者、子ども、その他親族が支払った .

お話 の 絵 題材 幼稚園医療費控除「年収200万円未満」だと医療費10万円にいかなくて . 医療費控除「年収200万円未満」だと医療費10万円にいかなくても申告できる?. 確定申告期間外でも還付申告は提出できる確定申告で「医療費控除」の適用を受けることで、所得税が還付にな. 03/15 18:10 LIMO. 続きを読む(外部サイト). お得に健康維持!スポーツジムに通って医療費控除が受けるに . 所得控除の1つである「医療費控除」はどんな制度? 医療費控除とは、その年の1月1日から12月31日までに支払った自分と同一生計の家族に支払っ . 医療費控除の確定申告はいつからいつまで?やり方と必要書類を解説 - 確定申告お役立ち情報 - 弥生株式会社【公式】. 医療費控除を受けるには、基本的には1月1日から12月31日までにかかった医療費をとりまとめ、その翌年の所得税の確定申告期間中に確定申告を行わなくてはいけません。. 確定申告期間は通常、毎年2月16日~3月15日で、日付が土曜・日曜・祝日だった場合は . 入れ歯は医療費控除が適応されるの? | ひよどり台歯科クリニック 院長ブログ. では、入れ歯治療はどうなのでしょうか。. 入れ歯も医療費控除の対象. まず結論からいうと、入れ歯治療は医療費控除の対象となります。. 入れ歯を装着することは、歯の欠損という異常な状態を正常化するために必要であるため、正当な医療のひとつとし . 医療費控除|入院時食事代・おつむ代・差額ベッド代は対象?保険金は? | 税金の知恵袋. 医療費控除の対象として入院費用を認めてもらえれば、少しは経済的負担を少なくすることができます。. しかし、入院費用といってもすべてが医療費控除の対象として認められる訳ではなく、わかりにくくなっています。. そこで今回は、入院費用に関して . 医療費控除の「補てんされる金額」には要注意! 勘違いしがちな点を解説 | 控除 | ファイナンシャルフィールド. 昨年は医療費が多くかかったから、確定申告して医療費控除を受けようと考えている人も多いのではないでしょうか? もし健康保険や民間の医療保険から給付金を受け取っていれば、実際に支払った医療費から差し引いて申告しなければなりません。. 医療費控除|薬局等で購入した薬代(風邪薬・絆創膏など)は対象になるのか | 税金の知恵袋. 医療費控除|薬局等で購入した薬代(風邪薬・絆創膏など)は対象になるのか . です。レシートに薬名が表示されていれば問題ありません。 医療費控除の対象にならないものとならないものを一緒に購入したレシートの場合は、対象になるものに 印をつけ . 医療費控除は家族全体で考えます!「生計を一にする」はこう考えましょう。 | 井上寧税理士事務所. 今回は「医療費控除は家族全体で考えましょう!」です。 昨年、確定申告期に相談をお受けした中で、やはり、医療費控除に関することが多かったです。その中では、「医療や健康のために支払ったものが、医療費控除の対象となるかならないか?. 医療費控除で住民税はいくら安くなる? 所得税の還付が0円でも節税できる? | Zeimo. 1年分の医療費が一定額を超えると医療費控除で所得税が還付されます。ですが医療費控除の効果は「所得税の還付」だけではなく、 住民税の節税にもつながる ことはあまり知られていないかもしれません。 この記事では、医療費控除による住民税の減税効果について解説します。. 医療費控除 | 大柴税理士事務所. そしてその医療費は自分の医療費だけでなく、生計を一にする親族の分も支払っていれば、その分も含めて申告できることになっています。 なお医療費の領収書は医療費控除の明細書と共に確定申告書に添付又は提出時に提示します。 生計を一にするとは?. 「年収450万円」で、2023年の医療費は「15万円」でした。医療費控除でいくら節税できるでしょうか? 10万円を超えていれば対象になるんです . 「年収450万円」で、2023年の医療費は「15万円」でした。医療費控除でいくら節税できるでしょうか? 10万円を超えていれば対象になるんですよね?. 【参考】医療費の領収書をなくしても医療費控除はできますか?紛失した場合の対処方法 - 書庫のある家。. 『医療費控除のすべてがわかる本』(藤本清一編集代表、税務研究会出版局)では、「162 領収書がなくても医療費控除ができる場合」の項目の中で、次のように説明しています。 問 歯の治療費30万円を支払いましたが、領収書を出してくれません。. 世帯分離していても医療費控除は合算できる?同居・別居は関係ある?|マネーキャリア. 世帯分離をした親の医療費を子供が支払った場合、親と子が生計を一にしていれば、医療費控除を合算できます。 たとえば、同居中の母親にかかった医療費を子供が支払った場合、親子の生計の状況によっては医療費控除の合算対象になります。. Q&A、これは医療費控除の対象ですか?、具体例で丁寧に。. A、療養上の世話の契約に含まれていれば、医療費控除OKです。. 入院中の付き添いを、家政婦などに依頼した場合の費用は、医療費控除の対象です。. 家政婦との契約に、食事代や交通費の支払いが含まれていれば、電車代でも、タクシー代でも、医療費控除 . 同居していない、遠方に住む親族の医療費を負担。医療費控除は可能でしょうか? | 控除 | ファイナンシャルフィールド. 結論からいえば、遠方で暮らしている親族であっても医療費控除の対象となります。. 国税庁のサイトを見ますと、医療費控除の一例として「離れて暮らす親の医療費を負担したとき」と書かれています。. 親だけではなく、配偶者やその他の親族も医療費 . マイナポータルと連携した所得税確定申告手続|国税庁. 1 マイナポータル連携の対象となる控除証明書等. マイナポータル連携によりデータを一括取得し、所得税確定申告書に自動入力することができる控除証明書等の種類は、以下のとおりです。. NO. 毎年2月9日以降保険診療分(※)の医療費に関する情報を取得 . 自由診療の確定申告 - 自費の診療は医療費控除の対象になる? | マネーフォワード クラウド. 自由診療も医療費控除の対象となるため、適切に確定申告を行いましょう!. 自由診療の医療費は健康保険適応外となるので全額自己負担ですが、医療費控除の対象になるものもあります。. それによって医療費の負担を軽減できます。. ただ、医療費控除は . PDF 医療費控除に関する手続について(Q&A) - 国税庁. 書に添付して医療費控除の適用を受けようと考えているのですが、この場合に注意 しなければならないことはありますか。 答 医療費控除を受けるためには、必要事項を記載した「医療費控除の明細書」を確. 医療費控除|介護保険居宅・施設サービス、介護用品等で対象になるもの | 税金の知恵袋. 医療費控除2023年|介護保険居宅・施設サービス、介護ベッド・用品代、レンタル等で対象になるもの. 介護費用は、介護保険が適用になる場合があるものの、経済的負担が大きいですね。. 介護費用が医療費控除の対象になれば、経済的負担が軽減されます . 入院して保険金をもらった場合の医療費控除の具体的なやりかた。 | 田口税理士事務所. 本来であれば10万円の医療費控除をうけることができるのに、間違って記載したために医療費控除の対象となる金額がなくなってしまっています。 こういったミスを防ぐためには 「入院した期間の医療費」とその「入院した期間に対応する保険金」がいくら . 自分が買った薬代は対象になる?医療費控除に含まれる範囲を解説!. しかし、ある条件をクリアしていれば、年間にかかる医療費が10万円未満であっても、医療費控除を受けられる場合があります。 その条件とは、医療費が「年間10万円以上」に満たなくても、医療費が年間「総所得金額の5%」を超えた場合、医療費控除を . 【確定申告書等作成コーナー】-入力方法の選択(医療費控除). e-Taxで提出. 医療費控除の入力方法に応じて、下表のとおり「医療費控除の明細書」の作成可否などが異なります。. 詳細については、それぞれの入力方法をご確認ください。. 【入力方法1】医療費通知(xmlデータ)を利用して入力する. 【入力方法2】医療費 . No.1119 医療費控除に関する手続について|国税庁. 概要. 確定申告において医療費控除の適用を受ける場合は、医療費の領収書に基づいて必要事項を記載した「 医療費控除の明細書 (PDF/1,024KB) 」を確定申告書に添付して提出してください。. この場合、医療費の領収書を確定申告期限等から5年間ご自宅等で . 医療費控除は家族分を合算して申請しよう! | Zeimo. 世帯分離している場合場合でも生計を一にしていれば、その医療費を支払った人が控除を受ける事ができます。 (5)家族の対象になる家族・親族の範囲. 医療費控除の対象となる家族・親族の範囲は次のとおりです。 配偶者; 6親等内の血族、3親等内の姻族. 亡くなった人の医療費は控除できる? | 初めての相続手続き・相続税申告|税理士法人日本会計グループ. 期間の総医療費が11万円であれば、11万円-10万円の1万円が医療費控除の対象となります。. 準確定申告の場合は1年に満たない期間となることがほとんどですが、その場合でも10万円を超えた部分が控除対象となります。. 生計を一にする親族が支払う場合で . 医療費控除が受けられる歯医者の治療費まとめ - 書庫のある家。. 医療費控除が受けられる歯医者の治療費まとめ. 2024年1月10日 2024年1月9日. B! 虫歯の部分をけずって穴をきれいにし、材料をつめて元の形にする治療. 欠けた部分の型をとって金属でつくり元の形にする治療. 歯周病の治療. 親知らずを抜く. かみ合わせが悪く . 医療費控除の明細書|国税庁. 医療費控除の適用を受ける場合には、医療費控除の明細書の添付が必要です。 医療費の領収書の添付又は提示は必要ありません。ただし、明細書の記入内容の確認のため、 確定申告期限等から5年間 、税務署から領収書(医療費通知に係るものを除きます。 。)の提示又は提出を求める場合が . 医療費控除の交通費は確定申告書にどう書く?領収書がない場合の記入 [確定申告] All About. 医療費控除を申告するには、かかった医療費や交通費の領収書、レシートをまとめて記入した医療費の明細書を作る必要があります。ただ、公共交通機関を使った場合の交通費は領収書がとれないこともあります。医療費控除の交通費は、確定申告の書類上ではどのように書けばいいのかを解説 . 医療費控除は無職でも受け取れる場合がある!確定申告についても解説|マネーキャリア. 言い換えれば、所得税の支払いを年内に行っていれば、無職の方でも医療費控除を受けることができます。 また、本人が所得税を払っていない場合でも、生計を一にする家族が所得税を払っている場合は医療費控除の適用を受けられます。. 保険金を受け取ったときの医療費控除はどう計算する?【事例つき】 | くらしのお金ニアエル. 4. 医療費控除の申告漏れや間違いのあった場合. 医療費控除の申告をしていなかったり、申告内容を間違えてしまったことに気づいた場合はどうすればいいのでしょうか。ありがちな2つのケースを見ていきます。 4-1. 医療費控除を申告していなかった. 【一覧で確認】介護保険サービスで控除対象になるもの. 条件が整えば医療費控除となる介護サービス. 上記で述べたものでも「医療系サービス」を利用している場合は控除対象になることがあります。 医療系サービスを利用していれば控除対象となる介護サービス. 訪問介護(身体介護のみ) 夜間対応型訪問介護. 医療費控除でいくら戻ってくる?対象や上限額、計算方法を解説. 控除を受ける年の 1月1日から12月31日まで の医療費が対象となる。; 医療費控除を受けられるのは納税者のみである。(納税者でなければ所得控除は不要) 納税者だけでなく扶養している家族の医療費も併せて控除を受けられる。; 療養のための医療費が対象で、病気予防や健康増進のための . 医療費控除の対象になるもの・ならないもの一覧でチェック | マイナビニュース. 医療費控除の対象になるもの、ならないものをチェックしてみましょう。 . 医薬品の合計金額が1万2,000円を超えていれば適用されますので .

病状等から個室に入るよう言われた場合. 全室個室の . 無職・無収入でも確定申告は必要?医療費控除など具体的なケースを解説 | KaikeiZine|"会計人"のための税金・会計専門メディア. 無職の方でも医療費が 10万円以上 かかったケースでは、医療費控除を受けられる可能性があるので、確定申告を行う必要があります。 なお、その年の総所得金額等が 200万円未満 の方は、総所得金額等の 5% の金額が医療費控除の対象となります。. 確定申告の医療費控除とは?対象範囲や計算方法、申告時の必要書類を解説 - 確定申告お役立ち情報 - 弥生株式会社【公式】. 定義. 年間の医療費が一定額を超えると、支払った医療費額に応じた金額が所得から控除される. 年間の制度対象医薬品購入額が1万2,000円を超えると、超えた分が所得から控除される. 適用条件. 総所得金額等が200万円以上の場合は、1年間に実際に支払った . 【図解】医療費控除の明細書の書き方とポイントがよくわかる解説. 医療費控除を受けるためには、「医療費控除の明細書」を、所得税の確定申告書に添付しなければなりません。 医療費控除の明細書の様式は、国税庁のホームページから入手できます。(入手先や書き方について詳しくは後述します。. セルフメディケーション税制とは?通常の医療費控除との違い | Zeimo. 控除額. 医療費控除は、医療費の年間総額が10万円以上である場合に適用を受けることができ、最高控除額は200万円です。 (ただし、その年の総所得金額が200万円未満の場合、最高控除額は総所得金額の5%の金額。. No.1122 医療費控除の対象となる医療費|国税庁. ただし、「医療費控除の明細書」の欄外余白などに「 発行年月日、 処方箋の名称及び 医師の氏名等」を記載することにより、確定申告書への添付等を省略しても差し支えありません。なお、この場合には添付を省略した処方箋の写しは、医療費の領収書と . No.1120 医療費を支払ったとき(医療費控除)|国税庁. 医療費控除の計算は、どのようにすればいいですか。 a2. 医療費を補てんする保険金等の額が、医療費を支払った年分の確定申告書を提出する時までに確定していない場合には、補てんされる保険金等の見込額に基づいて計算します。. 介護保険で医療費控除の対象になるものとは? | 給与計算ソフト マネーフォワード クラウド. 医療費控除とは? 医療費控除とは、所得控除のひとつです。 確定申告をすることで、1年間に支払った医療費に基づき算出した額の一部を、その年の所得額から差し引きます。 これにより、会社員の場合はすでに支払った所得税の還付を受けることが可能です。. 医療費控除とは?還付金の計算や確定申告の手続き方法|ゼクシィ保険ショップ. 医療費控除は原則、年間の医療費負担が10万円超にならなければ受けられないと説明しました。. しかし、10万円以下でも対象になることがあります。. 総所得金額等が200万円未満の場合は、10万円ではなく、総所得金額等の5%を超えていれば、医療費控除を . セルフメディケーション税制とは?対象医薬品や医療費控除の違いなどを簡単にわかりやすく. 医療費控除は、ご自身で申請手続きをしなければ適用できない"知らなきゃ損する制度・仕組み"です。 . を含めて、1年間の医療費が一定金額を超えると税金の負担を下げることができます。医療費控除は、ご自身で申請手続きをしなければ適用できない . 医療費控除の計算(簡易シミュレーション) | Zeimo. 医療費控除の金額は次の計算になります。. 医療費控除の金額=支払った医療費-保険金などで補てんされる金額-10万円(※). ※年間所得が200万円以下の場合は、所得金額の5%. 上記の金額に、 所得税の税率 (所得によって異なる)をかけると、医療費 . 医療費控除で住民税が減額? 控除の対象や計算・提出方法を解説 | ZUU online. 「医療費控除は住民税も減額される?」と考えている人もいるだろう。10万円を超える医療費について所得控除が適用される医療費控除は、住民 . 【忘れず申請を!】歯科矯正も医療費控除対象に!控除される条件と申請方法・計算方法 | 歯列矯正の基礎知識コラム | 東京都中央区でマウスピース . 医療費控除とはどのような仕組みか、そして医療費控除が適用される条件、さらには申請方法や計算方法をご紹介します。 . ていると言え、そこに当てはまる家族全員分の治療費合計が10万円か一定の金額を超えていれば税金が安くなります。